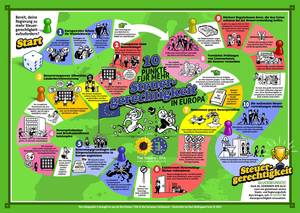

Zehn Punkte für mehr Steuergerechtigkeit in Europa

1. Ein europäisches Statut zum Schutz von Hinweisgebern

Mutigen Bürgern, die illegale oder unmoralische Praktiken anprangern, droht oft eine Anklage und der Verlust des Arbeitsplatzes mit weiteren sozialen und finanziellen Folgen. Deshalb sollte es eine europäische Absicherung geben, die eine Strafverfolgung verhindert. Ein europäischer Fonds, der durch die Einnahmen aus ihren Enthüllungen finanziert wird, sollte den Hinweisgebern nach der Aufdeckung von Skandalen im öffentlichen Interesse finanziell zur Seite stehen.

2. Transparenz von steuerlichen Sonderabsprachen („Steuervorbescheide“)

Der Luxleaks-Skandal hat offenbart, dass Steuervorbescheide von Konzernen missbraucht werden, um ihre Steuerlast zu drücken. Wir können nicht länger tatenlos zusehen wie einige Mitgliedstaaten einzelnen Großunternehmen geheime Absprachen anbieten. Wir fordern, dass alle Mitgliedstaaten die von ihnen abgesegneten Steuervorbescheide veröffentlichen, damit jede Bürgerin und jeder Bürger nachprüfen kann, wer vom Finanzamt bevorzugt wird.

3. Transparenz darüber, wo Großunternehmen ihre Steuern zahlen („öffentliche länderübergreifende Finanzberichterstattung“)

Großunternehmen müssen transparenter werden, wo sie ihre Geschäfte betreiben, damit sichergestellt ist, dass sie ihre Steuern da bezahlen, wo sie ihre wirtschaftliche Tätigkeit tatsächlich ausüben. Sie müssen öffentlich nachvollziehbar darlegen, wo sie Niederlassungen haben, wo sie Mitarbeiter beschäftigen, wo sie Gewinne erklären und Steuern bezahlen und auch wo ihre Vermögensgegenstände liegen und wo sie staatliche Subventionen erhalten.

4. Steuergeheimnis und Briefkastenfirmen bekämpfen

Mantelgesellschaften werden oft dazu benutzt, schmutziges Geld zu waschen und Steuern zu hinterziehen. Deshalb muss transparent sein, wem ein Unternehmen gehört. Während das Bankgeheimnis auf dem Rückzug ist, ist der Austausch von Steuerinformationen weiter mangelhaft und Briefkastenfirmen sind noch immer nicht verboten.

5. Harmonisierung der Bemessungsgrundlage und des Satzes für Unternehmenssteuern in Europa

Wir brauchen in der Europäischen Union einen gemeinsamen europäischen Ansatz bei Unternehmenssteuern, sowohl bei der Bemessungsgrundlage als auch beim Steuersatz, um dem gegenseitigen Unterbieten der Länder ein Ende zu setzen. Deshalb müssen wir die Unternehmensgewinne auf europäischer Ebene konsolidieren, damit sie unter den Ländern, wo die Unternehmen ihre tatsächliche wirtschaftliche Tätigkeit entfalten, aufgeteilt und dort besteuert werden.

6. Vorhandene Lücken in den Steuergesetzen schließen

Während bekannte Steuerschlupflöcher wie das „niederländisch-irische Sandwich“ ans Licht gebracht wurden, sind Mitgliedstaaten und Buchhalter stets darauf aus, neue Wege zur Steuerflucht auszuloten. Wir prangern die Ausbreitung von Steuerschlupflöchern wie Patent- oder Innovationsboxen an, genauso steuerbefreite Zonen, freie Häfen und „treaty shopping“.

7. Sanktionen gegen Steuerparadiese

Die Hypokrisie muss ein Ende haben! Wir brauchen wirksamere wirtschaftliche Sanktionen gegen Steuerparadiese und gegen Unternehmen, die sie benutzen, um ihre Steuerlast zu drücken. Deshalb ist eine gemeinsame europäische Definition von Steuerparadiesen überfällig, genauso wie eine schwarze Liste (die auch europäische Steuerparadiese beinhalten sollte!).

8. Ausweitung der Ermittlungen gegen Unternehmen, die Steuergeschenke erhalten

Der Luxleaks-Skandal umfasste mehr als 350 Unternehmen, aber derzeit laufen nur gegen eine Handvoll Unternehmen Untersuchungen auf europäischer Ebene. Die Ermittlungen sollten ausgeweitet werden und das im Falle unrechtmäßig gewährter Staatsbeihilfe zurückgeforderte Geld sollte dem EU-Haushalt zufließen.

9. Regulierung der Industrie, die Steuerhinterziehung befördert

Eine ganze Armada von Buchhaltern, Anwälten und anderen Steuerexperten verdienen sich eine goldene Nase, indem sie vermögende Personen und Unternehmen beraten, wie sie ihr Geld ins Ausland bringen und es dort unversteuert weiterwachsen kann. Wirtschaftsprüfungsgesellschaften müssen ihre Prüfungs- und Beratungsaktivitäten strikt trennen und ihr ethisches Verhalten überdenken. Außerdem dürfen solche Beratungsfirmen nicht zugleich in die Gesetzgebung involviert sein.

10. Nationale Steuerverwaltungen stärken

Ein Vorgehen gegen Steuerflucht und Steuervermeidung ist nur möglich, wenn ausreichend Steuerbeamte zur Verfügung stehen, um Fälle zu untersuchen und Steuern einzutreiben. Es ist erwiesen, dass Steuerbeamte dem Staat ein Vielfaches ihres Gehalts als Steuereinnahmen zurückbringen. Deshalb sind die Staaten, die wegen Sparzwängen die Anzahl ihrer Steuerbeamten reduziert haben, auf dem Holzweg. Notwendig ist stattdessen eine Rückkehr zumindest auf das Niveau von vor der Finanz- und Wirtschaftskrise.